今回は、少し耳の痛い話かもしれませんが馬券と税金についてのお話をしていきます。

よろしくお願いします!

”税金”意識している?

競馬ファンの皆さん!競馬に関する数字の中で50万円と聞いて何かピンとくるものが思い浮かぶ方はいますでしょうか?おそらくあまりなんだその数字?と思った方が多いのではないでしょうか。

この数字は競馬で大金を手にした時に課税される税金の特別控除(=所得から差し引かれる額)の額なんです。

昨年、芸人のインスタントジョンソンのじゃいさんが「競馬で儲けたお金に対する国税局の追加徴税は不当である!」と裁判所に不服申し立てをした事で話題になりましたよね。競馬の払戻金には皆さんの給料と同じように税金がかかってしまうんです。

今回は、競馬の払戻金の税金の仕組みを解説した後、馬券種によって税法上の有利不利が出てくるかを解説していきたいと思います。

競馬の払戻金と税金

見出しでも述べたように、競馬の払戻金には税金がかかります。

皆さんが働いて稼いでる給料と同じ仕組みで、競馬の払戻金も一種の所得としてカウントされてしまうんですね。(競馬を事業としている場合は雑所得になる場合がありますが、条件が厳しいのでここでは割愛します)

しかし、皆さんの中には税金なんて払ったことないよ!という方もいるかもしれません。というか、ほとんどの方が税金を払った事がないと思います。

では、なぜ税金なんて払った事ない!というような人が多いのでしょうか。

それは、税金の課税の仕組みに答えがあります。

『一時所得の課税所得金額=(一時所得の金額−経費−特別控除額[50万円])×1/2』

上の式をごらんください。順に解説していきます。

まず、一時所得の課税所得金額というのは、いろいろな控除を差し引いた後の税率がかけられる直前の金額の事を指しています。

例えば給料なんかでも、給料全てに税率がかけられているのではなく、扶養などの控除が差し引かれた後の金額に税率がかけられていますよね。

つまり、競馬の払戻金も全てに税率がかかるわけではなく、ある程度の経費や控除の算入が認められているわけなんですね。

経費はその払戻しを受けるのに使用した金額が、控除は一律に年間50万円までが認められています。そ

してその経費と控除を払戻金から差し引き、それを半分にした額になって初めて税金がかけられます。

一時所得は総合課税と言って、所得と合算されて計算されますので、所得税や住民税として、日々皆さんが納めている事になります。

長々と小難しい事を書きましたが、要点をまとめると、

「払戻金の合計が年間50万円を超えなければ、税金を納める必要がない」

という事なんです。

年間の週は単純計算で、約50日しかありません。

毎週1万円馬券を買ったとして、回収率100%を達成しない限り、一時所得になる事はあり得ないのです。

ですから、一度も税金なんて払った事がない!という事が大半を占めるのもわかりますよね。

(まぁ、以上の事を理解して正しく確定申告をしている人が多くはないというのも…)

払戻金と税金の根深い問題

皆さん、払戻金に対する税金についてなんとなくご理解いただけましたでしょうか?

なんとなく、払戻金にも税金ってかかるんだってかんじではないでしょうか?

では、なぜ昨今、払戻金に対する議論が交わされているのでしょうか。

理由は2つあります。

①馬券を買う段階ですでに税金を払っている。

一番わかりやすいのがこの問題です。10,000円の馬券を購入したとしてシミュレーションしてみましょう。

まず、買った馬券の内、7,500円分、つまり75%が払戻金の元となっています。

競馬の還元率が75%と言われるのはこれが所以になります。

次に1,500円分はJRAの運営費として活用されています。

そして最後に1,000円分は国庫に納付されています。

これは国庫納付金と呼ばれ、一般財源(=使途が定まっていない税金)として活用されています。

つまり、馬券を購入した時点で10%の税金を納めているんですね。

その上、的中した払戻金が一時所得にカウントされてしまう税法は納得いかないという声が大きいんです。

②経費が的中した馬券しか認められない

正直①も問題としている人も多いですが、こちらの方が納得いっていない人は多いのではないでしょうか?

芸人のじゃいさんが不服申し立てをしたのもこちらの原因の方が大きいです。

ではどういう事か解説していきます。

皆さんが考える利益とは、通常年間を通しての話だと思います。

年間100万円馬券を買って101万円払戻しを受けたら1万円の利益だし、150万円払戻しを受けたら50万円の利益と考えると思います。

従って、その払戻しを受けるために買った馬券は全て経費としてみなされるのではないかと思いますよね。

でも現状経費として認められるのは的中馬券のみなんです。

つまり、100万円馬券を買っていたとしても、101万円払戻しを受けた馬券の購入金額が1万円だとしたら、経費は1万円としかなりません。

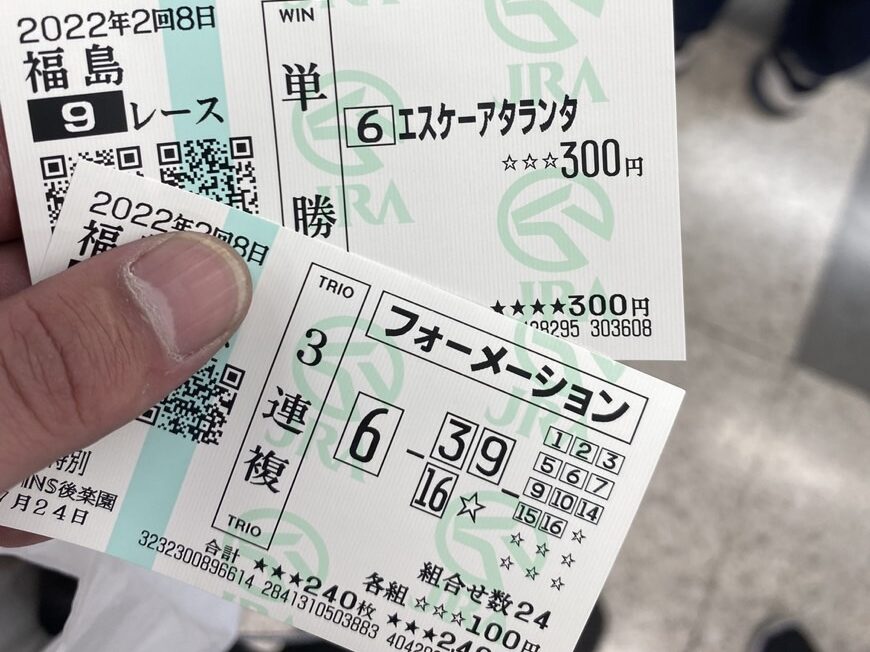

しかも、三連単などフォーメーションで複数通り購入していても、経費となるのは的中した1点のみで、他の組み合わせは経費として認められていないんです。

つまり、これを前述した一時所得の課税所得金額の計算式に当てはめると

『(一時所得の金額(101万円)−経費(1万円)−特別控除額(50万円))÷2=一時所得の課税所得金額(25万円)』

ということになり、利益が1万円しか出てもいないにもかかわらず、25万円の所得としてカウントされてしまうんです。

儲け以上に所得としてカウントされてしまう点は驚きですよね。

まとめ

なんとなく競馬と税金の関係がお分かりいただけましたでしょうか?

私は、正直少額でしか馬券を購入しないので、税金を払う機会は今後あるかどうかというところですが、競馬で食っていってるんだ!という人にとっては生活に関わる問題ではないでしょうか。

しかし、日本に住んでいる以上、納税は国民の義務ですので、所得が発生した場合は正しく申告しなければなりません。

そのあたりも念頭に置きながら、競馬ライフを楽しめるといいですね!

後編では、ではどんな馬券が税法上有利になるのかを説明したいと思います。

No responses yet